Poor Man’s Covered Call(以下簡稱PMCC)是一種長期對角式的價差策略,用於複製現貨加上賣出買權,通常會在美股選擇權這樣做,而不在台指選擇權這樣做。

這個策略之所以這樣命名是因為相較於原本的Covered Call,PMCC所需要的資金較低的關係。

Poor Man’s Covered Call的前提假設

PMCC是一種長期看漲的選擇權策略,適用於預測股票價格長期會是上漲的情況。

但因為現貨的資金需求較高,所以買進價內且長期的買權(高Delta)去取代現貨。

理想的隱含波動率環境

這種策略適用於低波動率環境,隱含波動率較低有助於提高策略的效果。

為什麼呢?因為波動率高容易出現大漲大跌,大跌的話使用這個策略會有虧損,大漲的話會因為賣出買權的部位而限制住獲利。波動率低的話通常是盤整、小漲小跌,

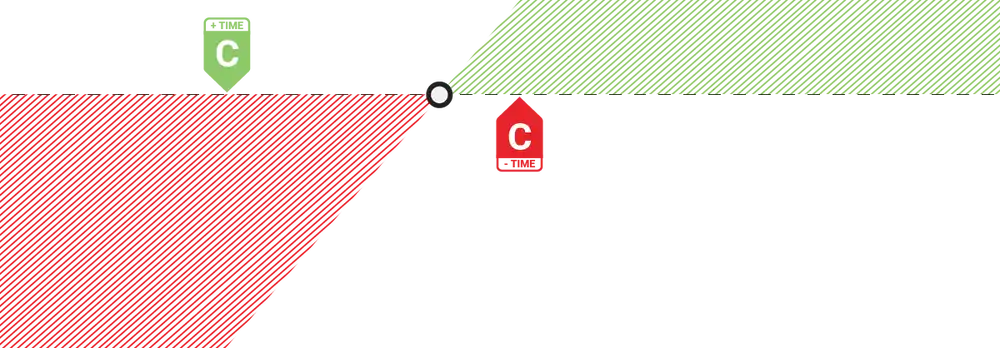

利潤/損失圖

PMCC的利潤/損失圖呈現長期對角垂直套利的特點,並在特定價位區間內可獲得穩定的利潤。

設置Poor man’s covered call的步驟

這個策略需要以下步驟:

原本的covered call是長期持有股票現貨 + 賣出買權,PMCC則是用遠期到期且深價內的buy call去取代現貨。

PMCC範例

以股票價格為100美元為例:

- 購買到期日為6個月後的履約價80美元的買權(看漲期權),花費15美元。

- 同時賣出到期日為1個月後的履約價110美元的賣權(看跌期權),獲得5美元。

這樣,您的淨成本為10美元,形成一個PMCC。相較於原本的Covered call策略,可能只需要動用一半甚至更少的資金就能複製。

計算最大利潤/保本點

由於涉及不同到期日的期權,無法確定確切的最大利潤或保本點,但可以用以下公式進行估算:

- 最大利潤:期權履約價差 – 淨成本

- 保本點:長期期權的履約價 + 淨成本

優勢與管理

PMCC是交易賣權覆蓋的優秀替代方案。對於小資金的交易者而言,這個策略可以用更少的資本和更少的風險複製Covered call。

然而,設置PMCC策略非常重要。如果策略設置不當,可能在交易方向變動過快時損失資金。

為什麼要買價內買權

在價平的位置有最多的時間價值,往深價外遞減,也往深價內遞減。

為了降低時間價值帶來的負面影響,所以不考慮價平。

深價外雖然便宜,而且大漲的話也可以有較好的報酬率,但問題是我們並不能確定現股是否真的會大漲,所以利用深價內買權來代替現股會是比較好的選擇。

但也許有交易者有別的想法,對標的物有強烈看好的主觀意見,那麼該名交易者可能就不會選擇深價內。

結論

Poor Man’s Covered Call是一種獨特且彈性的美股選擇權策略,適用於看漲的市場環境並且在低波動性狀態下效果更佳。它提供了一個以較少資本投入的方式來複製賣權覆蓋的持倉姿勢,讓投資者有機會賺取穩定