在期貨和選擇權交易中,風險控管是非常重要的,而風險指標是用來衡量投資帳戶風險水平的重要工具。

了解和適當應用風險指標對投資人來說很重要。

相關文章:

風險指標的意義

風險指標是一個數字,用來衡量投資部位的風險水平。它是根據投資帳戶中的權益數、未平倉合約的市值、原始保證金以及加收的保證金等數據計算得出的。

風險指標越高,代表投資部位的風險越低;相反,風險指標越低,代表風險越高。

當風險指標低於與期貨商約定之比率時,期貨商會將全部部位開始執行代為沖銷作業程序。

風險控管專有名詞

風險指標的計算

期貨與選擇權的風險指標:

權益總值/(原始保證金+未沖銷選擇權買方市值-未沖銷選擇權賣方市值+依「加收保證金指標」所加收之保證金)

更詳細的話是:

[權益數+(非垂直價差未沖銷選擇權買方市值+重直價差選擇權付權利金之組合部位淨值)-(非垂直價差未沖銷選擇權賣方市值+重直價差選擇權收權利金之組合部位淨市值)] / [未沖銷部位所需原始保證金+(非垂直價差未沖銷選擇權買方市值+垂直價差選擇權付權利金之組合部位淨市值)-(非垂直價差未沖銷選擇權賣方市值+垂直價差選擇 權收權利金之組合部位淨市值)+依「加收保證金指標」所加收之保證金]

風險指標的應用,盤中低於25%會強制平倉

風險指標的數值對投資人來說非常重要。在期貨和選擇權交易中,期貨商會根據風險指標的數字來評估投資帳戶的風險水平,並根據約定的比率來執行相應的措施。

一般而言,建議風險指標的數值要在200%以上才安全,以確保投資部位有足夠的保護和彈性。我建議 500 %,對於剛接觸期貨選擇權的交易人來說比較不會擔心。

如果風險指標低於約定的比率(通常為25%),期貨商會執行代為沖銷作業,俗稱斷頭,藉此降低風險。

投資人在進行期貨和選擇權交易時,也應該非常重視風險指標。建議使用較低的槓桿,控制投資部位的大小,避免過度風險暴露。

此外,在投資中應該謹慎地加碼,並不斷控制風險和調整部位,以達到降低風險、提升報酬的目的。

簡單來說,當你的風險指標偏高時,要嘛入金入多一點,要嘛減少期貨部位口數;至於選擇權的話,看是要減少賣方部位口數,或是組合成垂直價差。

總結

期貨和選擇權的風險指標是衡量投資部位風險的重要工具,期貨商和投資人都應該重視並適當應用這一指標,以保護投資人的利益並降低風險的發生。

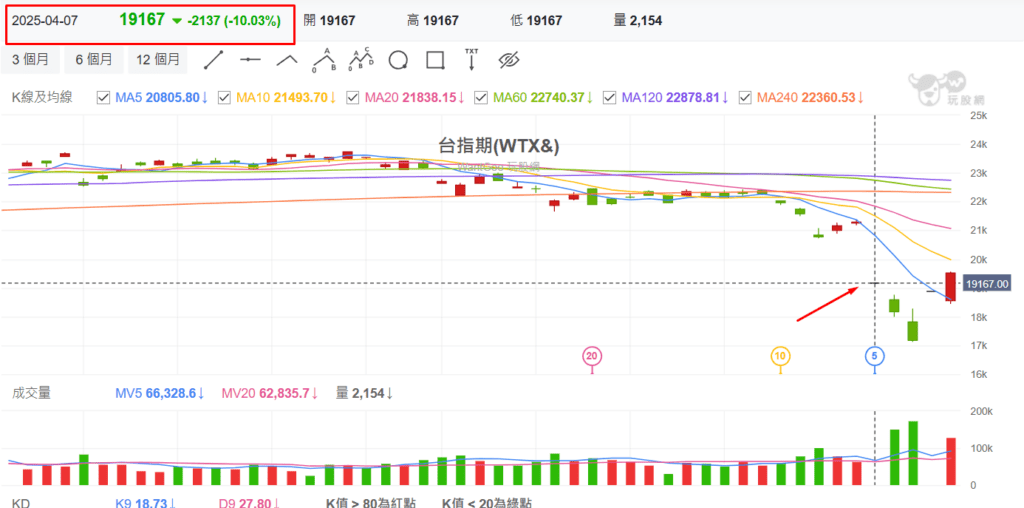

例如2025/4/7,台指跳空跌停,就有許多人被斷頭強制平倉,但如果你有做好資金控管,不開太大的槓桿讓風險指標偏低,其實都還是有機會可以逃過一劫。

*注意:本文所提供的資訊僅供參考,投資人在進行期貨和選擇權交易前應詳細閱讀相關規定和風險披露文件,並根據個人情況謹慎做出投資決策。